¿Cómo funciona este nuevo sistema de cotización 2023?

Se trata de la reforma del Régimen de Especial de Trabajadores Autónomos ( RETA ) regulado en el Real Decreto ley 13/2022, en el que se presentan unos tramos de cotización sobre los rendimientos netos esperados.

Se suprime la posibilidad de elegir su cotización, lo que supone un acercamiento al sistema de cotización que rige el Régimen General para los trabajadores asalariados.

Se suprime la posibilidad de elegir su cotización, lo que supone un acercamiento al sistema de cotización que rige el Régimen General para los trabajadores asalariados.

¿Cuándo entrará en vigor?

A partir del 1 de enero se del 2023 se desplegará un periodo inicial de 9 años, con revisiones periódicas en cada tres años.

¿En qué consisten los tramos y cuáles son las cuotas a pagar en cada uno de ellos?

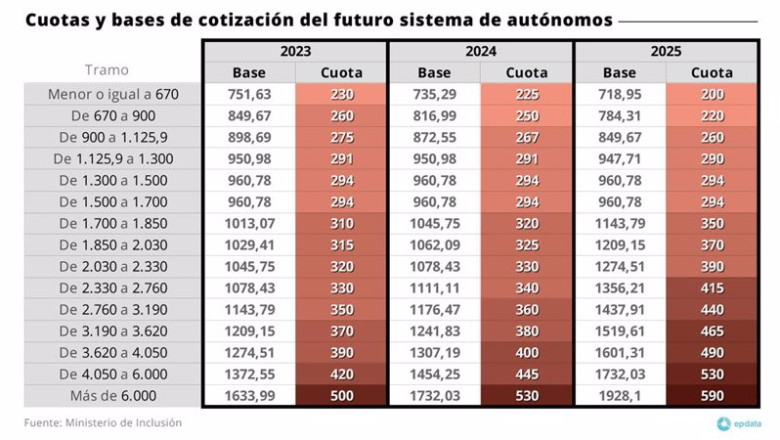

- El nuevo sistema de cotización se realizará a partir del 2023 a 2025.

- Constará de 15 tramos que se aplicarán sucesivamente desde los rendimientos netos inferiores a 670 euros hasta los de más de 6.000 euros al mes.

Adaptación al nuevo sistema de tramos

Los autónomos tendrán que facilitar la previsión de rendimientos netos. La TGSS calculara el rendimiento neto anual del trabajador autónomo con la diferencia de ingresos y gastos anuales.

Se le sumarán las cuotas obtenidas y restará un porcentaje entre 7% o 3% en función si es una persona física o autónomo societario.

¿Cuántas veces puedo cambiar de tramo al año?

Una de las novedades que plantea el Real Decreto-ley 13/2022 es un incremento del número de veces que el autónomo puede cambiar su base de cotización cada dos meses según los rendimientos netos del trabajador.

Se puede cambiar hasta las 6 veces por año, con efectos desde 1 de marzo, 1 de mayo, 1 de julio, 1 de septiembre 1 de noviembre y 1 de enero del año siguiente.

¿Qué ocurre con la «tarifa plana» en este nuevo sistema de cotización?

El Real Decreto-ley 13/2022 , de 26 de julio , por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos añade un Articulo 38 ter a la Ley 20/2007, de 11 de julio , del Estatuto de trabajo autónomo, que establece una reducción a la cotización por inicio de una actividad por cuenta propia, adaptada al nuevo sistema de cotización.

Durante el periodo comprendido entre los años 2023 y 2025, la cuantía de la cuota reducida será de 80 euros mensuales, que se mantendrá si se produce la prórroga, para los 24 meses de reducción si el trabajador autónomo acredita discapacidad pero que aumentará para víctimas de violencia de género o víctimas de terrorismo a 160 euros a partir del mes 24.

Cambios en la acción protectora de los autónomos y cese de actividad

Esta reforma incorpora una prestación por cese de actividad del 50% de la base reguladora, compatible con otra actividad ,de echo podrá cobrarse en un periodo de 4 meses hasta 2 años cumpliendo las circunstancias exigidas.

¿Se tienen que regularizar en 2023 los rendimientos estimados?

El Real Decreto-ley 13/2022 contempla una aplicación transitoria de la opción de la cotización.

Hacienda hará comprobaciones con los datos que le proporcionen los contribuyentes en la declaración del IRPF de 2023 para el 2024, si no ejerce la opción durante el 2023,se regularizará con la declaración de la RENTA del 2024.

Se recomendará no quedarse corto en la estimación de rendimientos, es preferible que tras los cálculos de Agencia Tributaria salga que te devuelvan a tener que abonar.

¿Cuándo debo pagar lo cotizado de menos o me deben abonar lo cotizado de más?

Tenemos dos tipos de regularizaciones la cotización en defecto y en exceso.

- En primer lugar, la de defecto se procederá a reclamar, las cuotas correspondientes al total de las diferencias positivas y negativas.

- En segundo lugar, la de exceso el TGSS devolverá el oficio antes del 1 de mayo del ejercicio siguiente a las personas que hayan comunicado al AET los rendimientos computables.

Si nos corresponde a nosotros pagar a la Seguridad Social, tendremos un plazo de 2 meses.

Si la administración es la que nos tiene que pagar el exceso cotizado a nosotros tendrá podrá hacerlo en un plazo de 4 meses.

¿Cómo afecta que bajen las bases de cotización de los tramos inferiores a efectos de jubilación?

Con este Nuevo sistema de Cotización 2023, se les aplicará durante seis meses en cada uno de estos ejercicios de una base mínima de cotización de 960 euros a efectos del cálculo de las pensiones del sistema.

Con este Nuevo sistema de Cotización 2023, se les aplicará durante seis meses en cada uno de estos ejercicios de una base mínima de cotización de 960 euros a efectos del cálculo de las pensiones del sistema.

¿Qué ocurre con el tope de cotización de los trabajadores mayores de 47 años?

A partir del 1 de enero de 2023 los trabajadores autónomos con más de 47 años de edad deberán aportar sus rendimientos netos reales, como cualquier otro trabajador. Con esto desaparecerán los topes en las cuantías de la base de cotización de trabajadores con 48 años de edad o más, que se sitúan en 2022 entre 1.035,90 y 2.113,20 euros/mes.

Por tanto, la reforma implica que los trabajadores de más de 47 años puedan cotizar por la base máxima permitida (4.139,40 euros mensuales) lo que puede ser una vía para aquellos que en sus últimos años de actividad profesional prevean mayores rendimientos económicos y quieran cotizar por la máxima base permitida de cara a incrementar la cuantía de su pensión de jubilación.

Fuente: Gestoría Gavá

Este nuevo sistema de cotización para los trabajadores autónomos fue regulado en el Real Decreto-ley 13/2022 y entrará en vigor a partir del 1 de enero de 2023. El sistema de cotización consiste en 15 tramos que se aplicarán sobre los rendimientos netos esperados del trabajador autónomo, y estos tendrán que facilitar una previsión de sus ingresos y gastos para que la TGSS pueda calcular su rendimiento neto anual. Además, los autónomos pueden cambiar de tramo hasta 6 veces al año, en función de sus rendimientos.

La «tarifa plana» se mantiene, pero adaptada al nuevo sistema de cotización, con una reducción a la cotización por inicio de una actividad por cuenta propia. Además, se ha incorporado una prestación por cese de actividad del 50% de la base reguladora.

Hacienda realizará comprobaciones con los datos que los contribuyentes proporcionen en la declaración del IRPF en 2023 para regularizar los rendimientos estimados en 2023, y se recomienda no quedarse corto en la estimación para evitar regularizaciones futuras. Un gran articulo yo prefiero como antes cada vez nos quieren tener mas controlados…